リクルートカード

クレジットカードの利用でとにかく高還元でポイントを貯めたい!そんな欲張りな方には「リクルートカード」がおすすめです。

リクルートカードの還元率はいつでも1.2%と、年会費無料のクレジットカードでは最高クラスの還元率でポイントを貯めることができます。

電子マネーとの相性も良く、ほぼすべての人気の電子マネーのチャージでお得にポイントを貯めることが可能です。

貯まったポイントは人気の共通ポイント、Pontaポイントに交換することができますので、貯まったポイントの使い勝手が良い点も嬉しいですね。

今回は、メインカードとしても大本命、リクルートカードの特徴・メリット・デメリットを解説します。

目次

リクルートカードの4つのメリット

リクルートカードをメインカードとして推す理由は、他のカードにはない4つのメリットです。

- いつでも還元率1.2%で劇的にポイントが貯まる

- 月間30,000円までは電子マネーチャージでも還元率1.2%

- ポイントは使い勝手抜群のPontaポイントに交換可能

- リクルートグループの利用でポイントアップ!

このページを最後まで読んで頂ければ、リクルートカードがメインカードとして最適!と納得してもらえますよ。

いつでも還元率1.2%!最高クラスの高還元率カード

リクルートカードの最大のメリットはシンプルに還元率!業界最強クラスの1.2%の高還元率が魅力となっています。

カードの利用では100円に1.2ポイント(1.2円相当)のリクルートポイントを貯めることが可能となっており、いつでもどこでも高還元率のポイントを貯めることができます。

ポイント高還元率をウリにしているカードでも還元率は1.0%止まりというカードが多くなっていますので、1.0%を軽く上回る1.2%の還元率は魅力ですね!

ポイントの付与条件も月間の累計利用金額からの付与となっており、切り捨てられる端数は最大でも99円と効率的にポイントを貯められるのもメリットです。

また、リクルートポイントの有効期限は、ポイントの付与から12か月後の月末までとなっています。

支払いをリクルートカードに変えると年間これだけポイントが貯まる

1.2%の高還元率と言っても、具体的にどの程度お得になるのかピンときませんね。

ここでは、一般家庭での支出金額をもとに、0.5%還元・1.0%還元のカードと比べた場合の年間の獲得ポイント数を比較します。

| 月間の支出 | リクルートカードの年間獲得ポイント | 0.5%のカードの年間獲得ポイント | 1.0%のカードの年間獲得ポイント | |

|---|---|---|---|---|

| 水道・光熱費 | 20,000円 | 2,880円相当 | 1,200円相当 | 2,400円相当 |

| 携帯電話料金 | 10,000円 | 1,440円相当 | 600円相当 | 1,200円相当 |

| 通勤・通学定期 | 10,000円 | 1,440円相当 | 600円相当 | 1,200円相当 |

| 日常のお買い物 | 40,000円 | 5,760円相当 | 2,400円相当 | 4,800円相当 |

| 美容・外食代 | 20,000円 | 2,880円相当 | 1,200円相当 | 2,400円相当 |

| 合計 | 100,000円 | 14,400円相当 | 6,000円相当 | 12,000円相当 |

- 還元率0.5%のカードよりも8,400円相当多い

- 還元率1.0%のカードよりも2,400円相当多い

このように、還元率の高さというのはシンプルにお得になる金額が変わってきます。

クレジットカードを使わずに生活している方の場合は、リクルートカードの利用をはじめるだけで年間15,000円弱の貯金をすることができますよ!

電子マネーチャージでも月間30,000円までポイントが貯まる

リクルートカードは、月間の上限30,000円までは電子マネーチャージでポイント還元が受けられます。

チャージでポイントが付与される電子マネー・還元率は国際ブランドによって異なります。

| 国際ブランド | 還元率 | 電子マネー |

|---|---|---|

| Visa/Mastercard | 1.2% | ・楽天Edy ・モバイルSuica ・SMART ICOCA ・nanaco(新規登録不可) |

| JCB | 0.75% | ・モバイルSuica ・nanaco(新規登録不可) |

Visa/Mastercardブランドでは、3つの電子マネーのチャージで還元率1.2%のポイントを貯めることができます。

JCBブランドでは、現在モバイルSuicaのチャージのみがポイント還元の新規登録の対象で、還元率も2022年2月16日より1.2%から0.75%に変更になりましたのでご注意ください。

ポイント還元の上限は、すべての電子マネーチャージの合算で毎月30,000円分までです。30,000円を超えた金額分のチャージはポイント付与の対象外となります。

※月間集計期間は毎月16日~翌月15日となります。

リクルートカードの電子マネーチャージによるポイント還元では、以下のような変更を行っていますので、今後も変更される可能性はあります。

- 2018年4月16日より、電子マネーチャージのポイント還元の合算が月間30,000円までに

- 2020年3月12日より、nanacoチャージの新規登録不可(セブンカード・プラスのみ対象に)

- 2022年2月16日より、JCBブランドの電子マネーチャージのポイント還元が0.75%に

ポイントはPontaポイント・dポイントに変更可能

リクルートカードでは、リクルートIDとPontaポイントを連携することで、リクルートポイントの代わりに1.2%還元でPontaポイントを直接貯めることができます。

2021年5月24日からは、dポイントとの連携もできるようになるので、リクルートカードの利用でdポイントを貯められるようにもなります。

また、リクルートポイントからPontaポイント・dポイントへの交換もできますので、目的に応じて必要な分のみ変更という使い方もできますね。

Pontaポイントは「au PAY」、dポイントは「d払い」というスマホ決済で1ポイント=1円で利用できる使い勝手の良いポイントですので、コンビニをはじめとした幅広い加盟店で利用できるのも嬉しいですね。

Pontaポイント・dポイントならJALマイルに移行可能

リクルートポイントからはJALマイルに交換はできませんが、Pontaポイント・dポイントならJALマイルに交換が可能です。

各ポイントのマイル還元率は、2ポイント:1マイルと同じなので、リクルートカードでは1.2%還元でポイントが貯まるので、JALマイルを0.6%還元で貯められます。

ただし、それぞれのポイントでマイル移行に必要なポイント数、移行可能な上限数が異なります。

| 必要ポイント | マイル数 | |

|---|---|---|

| Pontaポイント | 2ポイント単位 | 1マイル ※上限なし |

| dポイント | 5,000ポイント単位 | 2,500マイル ※月間20,000マイルまで |

比較すると、Pontaポイントの方が、少ないポイントで交換でき、移行上限もありませんので、JALマイルを利用したいのであれば、Pontaポイントを利用しましょう。

リクルートグループではさらにお得にポイントが貯まる

リクルートカードをリクルートグループの幅広いサービスで利用すると、さらに効率的にポイントを貯めることが可能です!

| ホットペッパービューティ、 ホットペッパーグルメ |

予約人数×50ポイント、 リクルートカード決済で利用料金の1.2% |

|---|---|

| じゃらん.net | 予約&宿泊で還元率2%、 リクルートカード決済で還元率3.2% |

リクルートのサービスでは、女性にも嬉しいさまざまなサービスが用意されています。

美容院の検索・予約にホットペッパービューティをお使いの方は、予約&来店のポイントに加え、リクルートカード決済での高い還元率でポイントを貯めることが可能です!

リクルートのサービスを上手に活用することで、リクルートカードの最強のメリット、高還元のポイント還元を最大に活かすことができますよ。

こんな方におすすめ

リクルートカードの4つのメリットを見ると、次のような方に最適なクレジットカードであることがわかります。

- とにかく高還元率でポイントを貯めたい方

- Pontaポイントを貯めている方

- 月間30,000円程度の電子マネーの利用がある方

- リクルートのサービスをよく利用する方

リクルートカードの最大のメリットは、シンプルにいつでも1.2%という高還元率でポイントを貯めることができる点です。

クレジットカードの選択において高還元率のポイントプログラムは、非常に分かりやすい比較ポイントとなりますね。

貯まったポイントはPontaポイントに相互交換することが可能となっていますので、ポイントの使い勝手の良さにも文句無しです!

リクルートカードのデメリットは電子マネーチャージ時の上限

リクルートカードでは、電子マネーのチャージで月間上限30,000円までしかポイントが付与されない点がデメリットと言えます。

ただし、クレジットカードと電子マネーを併用する場合、電子マネーはコンビニなどでの利用やSuicaなどの30,000円未満であることが多いのではないでしょうか。

また、リクルートカードはJCBとVisa/Mastercardの発行会社の違うカードを2枚持ちすることで、各カードで30,000円まで、月間の上限を60,000円までアップさせることができます。

月間60,000円の余裕があれば、日常的な電子マネーのチャージで困ってしまうようなケースは少ないでしょう。

こんな人には向かないかも…?

リクルートカードでは、2枚持ちをしてもMAX60,000円までしか電子マネーのチャージでポイントが付与されません。

電子マネーの利用が60,000円を超える、ヘビーな使い方をしている方には不向きなカードと言えるかも知れませんね。

ただし、最大60,000円まではお得にポイントを貯められますので、60,000円まではリクルートカードを利用して、サブカードを併用するのが賢い使い方です!

- 電子マネーでお得なクレジットカード

リクルートカードの特徴

年会費無料のクレジットカードで最高クラスの還元率を誇るクレジットカードがリクルートカードです。

貯まったポイントは使い勝手の良いPontaポイントに交換することができますので、貯まったポイントをお得に活用することができます。

また、月間の上限30,000円までは電子マネーのチャージでも1.2%の高還元率でポイントを貯めることができますので、電子マネーのチャージ用にもおすすめです。

メインカードとしても大本命のリクルートカードを、1枚は持っておいてはいかがでしょうか!

国際ブランドによって発行会社が変わる

リクルートカードでは、国際ブランドによって発行会社が変わり、カードの機能・サービスに若干の違いがあります。

| 国際ブランド | 発行会社 |

|---|---|

| JCB | JCBカード |

| Visa、Mastercard | 三菱UFJニコス |

発行会社により、電子マネー対応に違いがあるほか、ETCの発行手数料などの細かな部分に違いがあります。

リクルートカードは本カード・家族カードともに永年年会費無料で利用することが可能です。

ETCカードも年会費無料で利用することができますが、

・JCB:発行手数料無料

・三菱UFJニコス発行のVisa/Mastercard:発行手数料1,100円(税込)

が必要となります。

JCB発行のJCBブランドは電子マネーの対応が少ないなど、ブランドによって一長一短の特徴がありますので、利用する目的に合わせて国際ブランドを決めましょう。

審査は即日回答可!スピーディな発行期間

リクルートカードの審査は即日審査結果が回答された実例も多く、最短で1週間程度のスピーディな発行期間も魅力です。

申込資格は高校生を除く18歳以上の方となっており、学生や専業主婦の方でも問題なく申込みをすることができます。

国際ブランドの違いによる審査結果の違いはありませんので、好みの国際ブランドでカードを選択すればOKです!

限度額は最低10万円〜

リクルートカードの限度額は、10万円〜100万円の間で申込時の年収や信用情報によって個別に設定されます。

学生や専業主婦などの収入の無い方の場合は、最低10万円程度の初期利用限度額が設定されるケースが多いです。

ただし、リクルートカードは利用実績を積むことで限度額が上がりやすいカードでもあり、最高300万円程度のパワフルな限度額が適用された実例もあります。

- クレジットカードの限度額

ポイントの交換先・お得な使い道

リクルートポイントは、Pontaポイントへの交換の他にもリクルートの各種サービスで現金同様に利用することが可能です。

リクルートのサービスでは、

- じゃらん

- じゃらんゴルフ

- ホットペッパーグルメ

- ホットペッパービューティ

など、幅広いサービスでリクルートポイントを1ポイント=1円として利用することができます。

- リクルートポイントのお得な活用方法

リクルートカードの旅行傷害保険

リクルートカードでは、年会費無料のカードでクラス最高となる付帯保険も大きな魅力となっています。

最高2,000万円の手厚い海外旅行傷害保険が付帯

| 保険適用条件 | 利用付帯 |

|---|---|

| 死亡・後遺障害 | 最高2,000万円 |

| 傷害治療 | 最高100万円 |

| 疾病治療 | 最高100万円 |

| 携行品損害 | 最高20万円 |

| 救援者費用 | 最高100万円 |

| 賠償責任保険 | 最高2,000万円 |

リクルートカードでは、利用付帯で最高2,000万円の手厚い海外旅行傷害保険が付帯しています。

海外での急病やケガに備えることができる、傷害・疾病治療の補償金額も最高100万円まで補償されますので、コストをかけずに海外旅行用のカードが欲しい方にもおすすめですね。

補償の付帯条件は利用付帯ですので、旅行代金やチケット料金などをリクルートカードで支払った場合にしか補償は適用されない点には注意が必要です。

また、リクルートカードの国内旅行傷害保険は利用付帯で、死亡・後遺障害にのみ最高1,000万円の補償が用意されています。

年間200万円までのクラス最高のショッピング保険

リクルートカードでは、年間200万円までのクラス最高のショッピング保険が付帯しています。

カードで購入した商品の、購入日から90日以内の破損や盗難による損害を補償してもらうことが可能です。

ショッピング保険を利用する際の免責金額も1事故あたり3,000円と少額になっていますので、補償を使いやすくなっているのも大きなメリットとなっています。

年会費無料のカードではショッピング保険そのものが付かないカードも多くなっていますので、優秀なショッピング保険が付帯するのは嬉しいですね!

リクルートカードの付帯サービス

リクルートカードでは、充実した付帯サービスが用意されており、特に旅行やエンターテイメントで大きなメリットを発揮します。

- エクスプレス予約で新幹線もお得!

- 海外アシスタンスサービスで海外旅行も安心

- JCB選択時はJCBのチケットサービスを利用可能

ここでは、リクルートカードの付帯サービスの内容を詳しく解説します。

エクスプレス予約で新幹線もお得&スマート

リクルートカードでは、東海道・山陽新幹線のチケットレス予約サービス「エクスプレス予約」を利用することができます。

エクスプレス予約は会員制の新幹線のネット予約サービスとなっており、乗車の際には専用のEXカードをタッチすることで改札を通過することが可能です。

混み合った券売機やみどりの窓口に並ばずに新幹線に乗ることができますので、大型連休などの繁忙期にもスマートに新幹線を利用することができますね。

エクスプレス予約では、いつでもお得な会員料金で新幹線のチケットを購入できるほか、早めの予約で割引となる「早得」で予約することも可能です。

ビジネスでの利用はもちろん、新幹線を利用する方には非常に大きなメリットのあるサービスです。

- エクスプレス予約

海外アシスタンスサービスで充実した海外サポート

リクルートカードでは、海外の主要都市に設置されら海外アシスタンスデスクで旅行中のサービスをうけることができます。

利用できる海外デスクの名称は国際ブランドによって異なり、

- JCB:JCBプラザ・JCBプラザラウンジ

- Visa/Mastercard:ハローデスク

といった海外デスクが対象です。

海外アシスタンスデスクでは、海外の交通機関や加盟店の案内をはじめ、一部手数料が必要ですが、レストランやオプショナルツアーの予約も可能となっています。

海外旅行での心強いサポートをうけることが可能となっていますので、海外旅行に出かける際にはアシスタンスデスクの場所や電話番号を控えておくようにしましょう。

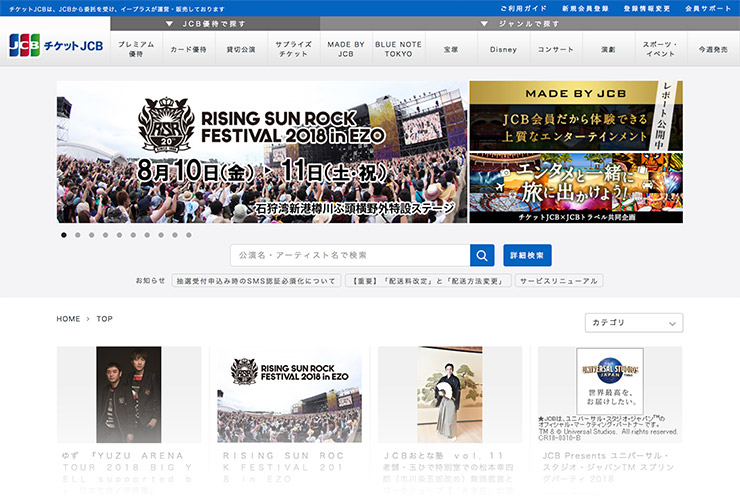

チケットJCBでジャニーズのカード枠も

リクルートカードでは、国際ブランドをJCBに選択した場合に「チケットJCB」を利用することが可能です。

チケットJCBでは、人気のコンサートや舞台のチケットをオンラインで予約することが可能となっており、JCBチケットサービス限定のお得なプランも用意されています。

先行予約の倍率が激高なことで知られる、ジャニーズの舞台チケットのカード枠も確保されていますので、どうしてもチケットを手に入れたいジャニーズファンの方にもおすすめです!

楽天カード・ヤフーカードとの差・特典の違い

リクルートカードと、楽天カードを比較してみましょう。

| リクルートカード | 楽天カード | |

|---|---|---|

| 券面デザイン |  |

|

| ポイント還元率 | 1.2% | 1.0% |

| 貯められるポイント | リクルートポイント | 楽天ポイント |

楽天カードは、人気の共通ポイントを貯められるのが魅力ですが、通常還元率では還元率1.2%のリクルートカードが有利となっています。

3枚のカードともにネット通販でのポイントアップ特典をうけることができますが、ネット通販そのものの魅力を比べると楽天市場・Yahoo!ショッピングの方が有利でしょう。

1枚のカードしか使ってはならないという決まりはありませんので、利用するサービスによってカードを使い分けるのもおすすめです。

年会費無料・高還元率の代名詞!リクルートカードは1枚は持っておこう

年会費永年無料で高還元率のリクルートカードは、1枚は持っておきたいメインカード大本命のカードとなっています。

- いつでも還元率1.2%

- ポイントはPontaポイントに交換可能

- 月間30,000円までは電子マネーチャージでも最強

リクルートカードのメリットは非常に分かりやすく、年会費無料のカード最強クラスの1.2%の高還元率ポイントです。

ポイントはPontaポイントに交換することができますので、ローソンをはじめとした身近な店舗で利用することができますので、ポイントの使い勝手も合格点です!

月間30,000円までは電子マネーチャージにも万能のカードとなっていますので、年会費無料で1枚作っておくのもいいのではないでしょうか。

クレジットカードに関する役立つ情報を発信しています。

当サイト一押し法人カード

アメリカン・エキスプレス®・ビジネス・ゴールドカードアメックス発行のプロパー法人ゴールドカード。認知度・ステータス性・付帯サービス、全てにおいて優れており、中小企業の社長に非常に人気です。※当ページはプロモーションを含みます。詳しく見る

アメリカン・エキスプレス®・ビジネス・ゴールドカードアメックス発行のプロパー法人ゴールドカード。認知度・ステータス性・付帯サービス、全てにおいて優れており、中小企業の社長に非常に人気です。※当ページはプロモーションを含みます。詳しく見る 三井住友カード ビジネスオーナーズ三井住友カードの個人事業主・法人代表者向け法人カード。年会費永年無料で追加カードも19枚まで無料で発行可能。個人カードとの2枚持ちでETCカード利用は1.5%還元とお得。設立間もない法人や独立間もない個人事業主の方も登記簿謄本・確定申告書不要で申し込みできます。詳しく見る

三井住友カード ビジネスオーナーズ三井住友カードの個人事業主・法人代表者向け法人カード。年会費永年無料で追加カードも19枚まで無料で発行可能。個人カードとの2枚持ちでETCカード利用は1.5%還元とお得。設立間もない法人や独立間もない個人事業主の方も登記簿謄本・確定申告書不要で申し込みできます。詳しく見る

※投稿された口コミは、弊社の判断により非公開または一部編集する場合があります。※口コミのテキストにHTMLタグは使用できません。※公開時に名前が表示されますので、本名で問題がある場合は【匿名】またはニックネームを使用してください。※メールアドレスは公開されません。弊社からの個別での返信以外の用途でメールアドレスを利用することはありません。