「便利なクレジットカードないかな?」

「クレジットカードでこんなサービスも受けられるんだ?」

「こんなことなら、早くクレジットカードを作っておけばよかった」

クレジットカードには、単なる決済サービスとしての役割だけではなく、クレジットカード独自の特別な優待サービスなどが大きな魅力となっています。

中には、クレジットカードを持っていて助かった!という思いをされたことがある方も多いのではないでしょうか。

今回は、それぞれのケースごとに、あったら嬉しい便利なクレジットカード特集としてご紹介していきましょう。

目次

コンビニの支払いが便利!Apple Payで還元率UP!

2016年10月の登場以来、常に注目を集め続けている決済方法が「Apple Pay」です。

iPhone7/Apple Watch Series2などで利用することができるモバイル決済サービスがApple Pay。

スマホの端末だけがあれば店舗での決済などに利用することができますので、毎日のお買い物の際に非常にスムーズになり便利ですよね。

また、Apple PayはJR東日本のSuicaにも対応していますので、通勤・通学で電車を利用する際にもスマートに改札をスルーすることが可能です。

Apple Payの利用の際には、iD・QUICPayといった後払い式電子マネーが搭載されたクレジットカードを、決済用のクレジットカードとして登録して利用します。

Apple Payにクレジットカードを登録しておけば、スマホ1台でお買い物をすることが可能となります。

たとえば、出先でコンビニなどに寄りたい場合に、財布を持ち歩いていなくてもスマホさえ持っていればお買い物をすることができるのですね。

また、Apple Payで決済をする際には、パスコードの入力や指紋認証が必要になりますので、クレジットカード決済よりもさらにセキュリティ性は高くなっています。

万が一、Apple Payを登録しているスマホなどを紛失してしまった場合でも、オンラインでの操作で即時Apple Payの機能を停止することができますので、安心して利用できますね。

Apple Payを利用する際に持っておきたいクレジットカードとなるのが「dカード」です。

dカードでは、ドコモのケータイ料金のポイントバックなどの特典をうけることが可能となっており、ドコモユーザーにとって非常に大きなメリットのあるクレジットカードとなっています。

dカードはドコモユーザーしか作ることができないクレジットカードではありませんので、ドコモケータイをお使いの方でなくても申込みをすることができます。

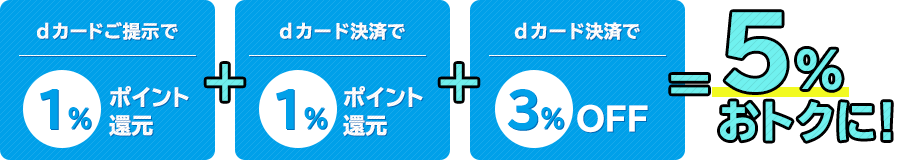

dカードのメリットとして、ローソンでの優待還元をうけることができるメリットがあります。

ローソンでdカードを利用すると、カードの請求時に3%オフになる特典があります。

それだけではなく、通常ポイントの1.0%+dポイントカードの1.0%のポイントを貯めることができますので、合計5.0%の還元をうけることができるのすね。

いつも使っているdカードをApple Payに登録するだけで、2桁のポイント還元をうけることができますので、ザクザクポイントを貯めることができるのですね。

nanacoは税金が支払えて便利!ポイントGETでさらにお得に!

5月に自動車税の納付通知書が届いて、支払いをしたと言う方も多いのではないでしょうか。

納税は国民の義務であることは分かっているけど、少しでもお得に税金の支払いをしたいと言うのが正直なところですよね。

特に、自営業の方などの場合、住民税や国民年金、果ては所得税なども自ら支払いをしなくてはなりません。

基本的には、税金の支払い時には値引きができませんので、そのままの納税金額を納める必要があります。

しかし、少しでも税金の支払いをお得にしたいと言う方は、nanacoを活用して納税をするのがおすすめの納税方法となります。

税金の払い込み用紙には、多くの場合、コンビニで収納代行をしてもらうためのバーコードが印刷されています。

セブン-イレブンで収納代行をする際には、現金だけではなくnanacoで支払いをすることができますので、nanacoを活用して税金の支払いをお得にすることができるのですね。

とはいえ、nanacoで収納代行をする際には、支払い時のnanacoポイントの付与はありません。

nanacoで税金の支払いでお得になる部分と言うのが、クレジットカードでnanacoをチャージした際のクレジットカードのポイントです。

たとえば、nanacoチャージで1.0%のポイント還元をうけることができるクレジットカードを利用すれば、nanacoでの税金の支払いで間接的にクレジットカードのポイントを1.0%貯めることができるのですね。

基本的に値引きの無い税金の支払いで1.0%のポイント還元をうけることができると言うのは、非常に大きなメリットになりますよね。

nanacoで税金の支払いをする際に持っておきたいクレジットカードが「リクルートカード」です。

リクルートカードは、通常還元率が1.2%と年会費無料のクレジットカードの中では最強クラスのポイント高還元率を誇っています。

リクルートカードは、カードを利用したお買い物だけではなく、電子マネーへのチャージにも相性の良いクレジットカードとなっていますので、nanacoのチャージでも1.2%のポイント還元をうけることが可能です。

ですので、リクルートカードでチャージをしたnanacoで税金の支払いをすれば、税金の支払いで1.2%のポイント還元をうけることが可能になってくるのですね。

リクルートカードの利用で貯めることができるリクルートポイントは、じゃらん.netなどのリクルートのサービスで1ポイント=1円として利用することができます。

それだけではなく、リクルートポイントとPontaポイントは相互交換が可能となっていますので、リクルートポイントをPontaポイントに交換して利用することもできます。

人気の共通ポイントでもあるPontaポイントに交換することで、非常に幅広い店舗やサービスでポイントを使うことができるのですね。

海外旅行中にまさかの高熱、高額医療費が0円に

海外旅行に出かける際に気を付けておきたいのが、現地での病気やケガです。

海外で病院での治療を受けた場合、日本国内では考えられないほどの高額な医療費を請求されてしまうケースは少なくありません。

中には、海外旅行中に腹痛を覚え、病院で診察を受けたら、それだけで10万円を超える請求をされてしまった方などもいらっしゃいます。

入院などが必要になってしまった場合には、100万円を超える治療費が必要になってしまうケースも少なくありませんので、海外での病気やケガには注意が必要なのですね。

そうした、万が一のトラブルに備えるためには海外旅行傷害保険は必須の備えとなります。

多くの場合が、海外旅行に出かける際には空港で単発の海外旅行傷害保険に加入してから旅行に出かけられるのではないでしょうか。

しかし、単発で旅行傷害保険に加入する場合も、数千円のコストが必要になってしまいますので、中には海外旅行傷害保険をかけずに旅行に出かけると言う方も居るかも知れません。

コストをかけずに、海外旅行傷害保険を備えたい方に便利なカードとなるのが「エポスカード」です。

エポスカードには非常に優秀な海外旅行傷害保険が付帯しており、海外旅行の際に利用するクレジットカードとしてはうってつけのカードとなります。

特に、エポスカードには、海外旅行の際の急病・ケガに備えることができる傷害治療・疾病治療の補償が手厚くなっています。

|

傷害治療 |

最高200万円 |

|---|---|

|

疾病治療 |

最高270万円 |

このように、手厚い傷害・疾病治療の補償が自動付帯で補償されますので、海外旅行の際の高額な医療費のケアにも安心して利用することができるのですね。

エポスカードの傷害・疾病治療の補償は、自動付帯で補償をうけることができますので、他のクレジットカードなどで旅行代金を支払った場合でも補償を受けることができます。

他のクレジットカードの傷害・疾病治療の補償と上乗せで補償をうけることができますので、たとえば、傷害・疾病治療が200万円程度あるカードと併用すれば400万円以上の補償をうけることができるのですね。

エポスカードは年会費無料で発行することができますので、海外旅行傷害保険用のカードとして維持しておいてもコストが圧迫されることはありません。

マルイのカードカウンターで即日発行することもできますので、海外旅行に持って行くカードが決まっていない方にもおすすめのクレジットカードとなります。

携帯が盗難された場合でも補償対象?

高機能化が進む一方、価格も高額になっているスマホなどの携帯端末。

スマホからちょっと目を離してしまった隙に、スマホを盗難されてしまったと言うケースも少なくないのではないでしょうか。

ドコモのケータイをお使いの方は、携帯が盗難されてしまった場合でも補償される「dカード GOLD」を持っておけば安心です。

dカード GOLDでは、最高10万円までのドコモケータイ補償が付帯しています。

ドコモケータイ補償の補償範囲は、

紛失

盗難

修理不能

となっており、盗難の被害にあってしまった場合でも、機種の購入代金が最高10万円まで補償されるのですね。

ドコモのケータイ補償には、ドコモショップで加入することができる有料のケータイ補償がありますが、盗難の場合は自己負担金7,500円が必要になります。

dカード GOLDのケータイ補償では、手出し無しで最高10万円までの補償をうけることができますので、万が一の盗難の際にも嬉しい補償となりますよね。

また、dカード GOLDでは、家族カードを1枚まで無料で発行することができます。

家族カードに紐づけした家族のケータイも補償の対象になりますので、家族でドコモケータイを利用している方には非常に嬉しい補償となるのですね。

それぞれのケースで役立つ便利なクレジットカードで、しっかり得をしよう!

クレジットカードは、カード独自に様々なメリットが用意されています。

クレジットカードの選択基準として、年会費や還元率などを判断基準にしておられる方は多いと思いますが、独自のメリットを判断基準のひとつにすると、カードの選び方も変わってきますよね。

どのクレジットカードが自分に合っているか、と言う点は、その人のライフスタイルによって大きく変わっています。

まずは、どのようなカードの使い方をするか、自分の良く使うサービスでお得に使えるクレジットカードは無いか?という点を考えれば、失敗の無いクレジットカード選びができるのではないでしょうか。

クレジットカードに関する役立つ情報を発信しています。

関連コラム

クレジットカードのタッチ決済使ってる?Visaやマスターカードなど国際ブランド別対応カードも分かる

クレジットカードのタッチ決済使ってる?Visaやマスターカードなど国際ブランド別対応カードも分かる JCBカードはネット申し込みがおすすめ!作り方・注意点を分かりやすく解説!

JCBカードはネット申し込みがおすすめ!作り方・注意点を分かりやすく解説! QUICPayでお得なクレジットカード!セゾンパール・アメリカン・ エキスプレス・カードならいつでも3%還元!

QUICPayでお得なクレジットカード!セゾンパール・アメリカン・ エキスプレス・カードならいつでも3%還元! 法人カードで経費精算をするメリット!個人事業主でも作成できる!

法人カードで経費精算をするメリット!個人事業主でも作成できる! クレジットカードのポイントを効率よく貯める方法!貯まりやすい条件と活用方法をチェックしよう!

クレジットカードのポイントを効率よく貯める方法!貯まりやすい条件と活用方法をチェックしよう! プラチナカードおすすめランキング2023! NO.1プラチナカードはコレだ!

プラチナカードおすすめランキング2023! NO.1プラチナカードはコレだ! プラチナカードはステータス性文句なし!手に入れやすいおすすめプラチナカード

プラチナカードはステータス性文句なし!手に入れやすいおすすめプラチナカード 年会費が安いおすすめゴールドカード!コスパ最強ゴールドカード選抜

年会費が安いおすすめゴールドカード!コスパ最強ゴールドカード選抜

当サイト一押し法人カード

アメリカン・エキスプレス®・ビジネス・ゴールドカードアメックス発行のプロパー法人ゴールドカード。認知度・ステータス性・付帯サービス、全てにおいて優れており、中小企業の社長に非常に人気です。入会・利用で合計170,000ポイント獲得可能な入会キャンペーン開催中!※当ページはプロモーションを含みます。詳しく見る

アメリカン・エキスプレス®・ビジネス・ゴールドカードアメックス発行のプロパー法人ゴールドカード。認知度・ステータス性・付帯サービス、全てにおいて優れており、中小企業の社長に非常に人気です。入会・利用で合計170,000ポイント獲得可能な入会キャンペーン開催中!※当ページはプロモーションを含みます。詳しく見る 三井住友カード ビジネスオーナーズ三井住友カードの個人事業主・法人代表者向け法人カード。年会費永年無料で追加カードも19枚まで無料で発行可能。個人カードとの2枚持ちでETCカード利用は1.5%還元とお得。設立間もない法人や独立間もない個人事業主の方も登記簿謄本・確定申告書不要で申し込みできます。詳しく見る

三井住友カード ビジネスオーナーズ三井住友カードの個人事業主・法人代表者向け法人カード。年会費永年無料で追加カードも19枚まで無料で発行可能。個人カードとの2枚持ちでETCカード利用は1.5%還元とお得。設立間もない法人や独立間もない個人事業主の方も登記簿謄本・確定申告書不要で申し込みできます。詳しく見る

※入力されたコメントは、弊社の判断により非公開または一部編集する場合があります。ご質問に対して返答をお約束できるものではありません。※コメントのテキストにHTMLタグは使用できません。※公開時に名前が表示されますので、本名で問題がある場合は【匿名】またはニックネームを使用してください。※メールアドレスは公開されません。弊社からの個別での返信以外の用途でメールアドレスを利用することはありません。